美联储9月大概率降息25BP,风险资产前景仍偏乐观

作者: 第一财经 日期:2024-09-09 15:08 阅读:0 来源:第一财经

据第一财经报道,尽管美国非农就业报告显示就业市场开始降温,但并不足以让美联储以50BP(基点)的幅度开启降息周期,华尔街对9月首次降息25BP达成共识。

8月美国非农就业人数增加了14.2万,低于预期,7月、6月数据都被下修,但8月数据并不算弱,而且此次失业率下降了3个基点至4.22%,新进入市场的劳动者进一步增加,8月平均时薪环比增长0.4%,略高于预期。

渣打全球首席策略师罗伯逊(Eric Robertsen)表示,数据不足以让美联储降息50BP,但由于美联储降息的空间大于欧元区、英国,且日本将继续加息,预计在息差收敛下,美元在年内盘整后将在2025年继续走弱。

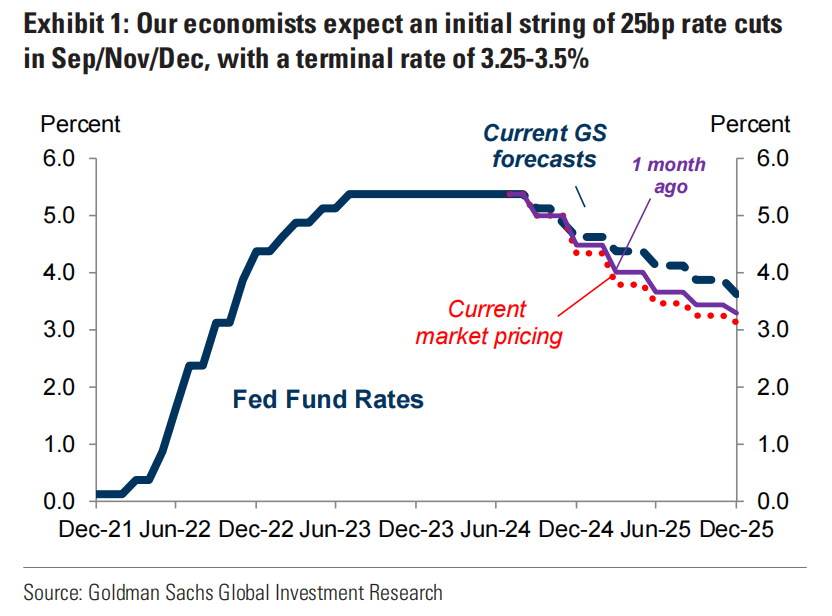

由于美国经济“软着陆”仍是基本假设,各界对风险资产的前景都偏乐观。高盛分析称,从历史上看,美联储降息后,在美国没有出现衰退环境下,亚洲股市中位数回报率为9%,而在衰退条件下为-5%。

这次情况可能有何不同?对于中国而言,市场关注重点是增长的下行风险,而不是美联储周期。财政政策宽松将是稳定经济活动指标的关键。日本是唯一一个货币政策正在收紧的地区经济体,尽管利率上升,但股市仍可能表现良好,而日元进一步升值将构成风险,尤其是对出口相关行业。

就业数据尚不支持50BP降息

不同于8月公布的美国7月非农数据触发衰退担忧,此次公布的8月非农数据好坏参半。50BP的降息可能不会在9月18日的议息会议上出现。

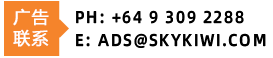

在数据公布后,高盛认为,美联储理事沃勒和纽约联储主席威廉姆斯的讲话表明,美联储领导层认为9月会议上25BP的降息是基本预期,但如果劳动力市场继续恶化,他们对后续会议上降息50BP持开放态度。

尽管如此,市场仍对本轮降息周期进行了近225BP的定价。相比之下,欧洲央行的降息幅度可能小得多,而日本央行则仍有望加息两次。

巴克莱预计,9月12日,欧洲央行将先于美联储降息25BP。但相比美国,欧元区经济下行压力更大,通胀下行速度却不及预期。机构预计欧元区2024年实际GDP增速可能被下调至0.8%(-0.1个百分点),2025年为1.3%(-0.1个百分点)。同时,短期通胀预期略有上升,巴克莱预计2024年的总体预测将保持在2.5%不变,而2025年的预测将上调至2.3%(+0.1个百分点),并预计今年核心通胀将上调至2.9%(+0.1个百分点)。

当前欧元区核心通胀率为2.8%,在今年的多个月份里为2.9%,看不到下降迹象;相比之下,美国核心PCE已降至2.6%。

日本大概率将继续加息。机构预测,日本10月将加息15BP,终极利率在明年可能来到1%附近(3月开始加息前为-0.1%)。9月5日公布的数据显示,日本工人实际薪资连续两个月上升,7月同比增长0.4%,6月为27个月来首次上升。这为日本央行继续加息亮了绿灯。

美元被下调至不看好

在这种分化的背景下,美元被华尔街投行普遍下调评级。

瑞银预计未来几个月美元将大幅下跌。原因在于,美国经济增长和消费者支出放缓将削弱对美元的支撑。预计未来几个季度美国经济增速将放缓至1.5%或以下。

美国相对于世界其他地区的利率优势也将减弱。机构预计,美国的中性利率应该在3.25%~3.5%附近,而不是现在的5.25%~5.5%。

此外,投资者正在转向关注美国的结构性挑战。GDP增长放缓和收益率下降可能促使投资者重新评估美元的高估值,部分投机账户将转为美元净空头,因为政府财政状况紧张和国际收支平衡不利于美元强势。

目前,瑞银预计欧元/美元将从1.05~1.10上升至1.10~1.15,该货币对有望在2025年突破1.15关口;预计英镑/美元将在明年升至1.35~1.4的较高交易区间;在亚太方面,机构预计美元/日元将有可能在2025年跌破140,澳元/美元将在2025年6月前上涨至0.7,而人民币将在2025年持稳。

但由于美国总统选举结果的不确定性和更高关税的前景,罗伯逊认为,在2024年剩下的时间里,美元指数将更倾向于盘整,2025年可能会开启下行。

降息对亚洲股市影响分化

就风险资产而言,估值偏高的美股科技股近期陷入盘整,但机构仍预计美国大选后美股将有望继续冲击新高,而亚洲股市将表现分化。

纳斯达克100指数近期再度跌破19000点大关,回落至18400点附近。不过,高盛表示,科技行业自2010年以来,贡献了全球股市回报的32%和美股回报的40%。这反映了更强的基本面,而非不理性的繁荣。从次贷危机前的峰值计算,全球科技行业的每股收益(EPS)增长约400%,而其他行业仅增长约25%。“我们认为,科技行业并不处于泡沫中,可能会继续主导市场回报。然而集中风险较高,投资者应寻求分散投资,从而改善风险调整后的回报,同时获得小型科技公司以及市场其他领域潜在赢家的机会。”高盛称。

就亚洲市场而言,高盛将MSCI除日本外指数(MXAPJ )的12个月目标上调2%至630点,这意味着美元计价的价格回报、总回报分别为12%、15%,机构更倾向于成长风格。

“历史上8次降息周期,有4次美国经济进入衰退,4次非衰退背景。在非衰退条件下,区域指数在首次降息后的1个月、3个月和6个月的中位数表现为正,但在衰退期间的中位数回报为负。”高盛称。前者仍是机构的普遍假设。

对于中国市场来说,摩根士丹利方面认为,近期,中国股市进一步下探,未来的刺激政策和复苏前景将比美联储降息的影响更关键。

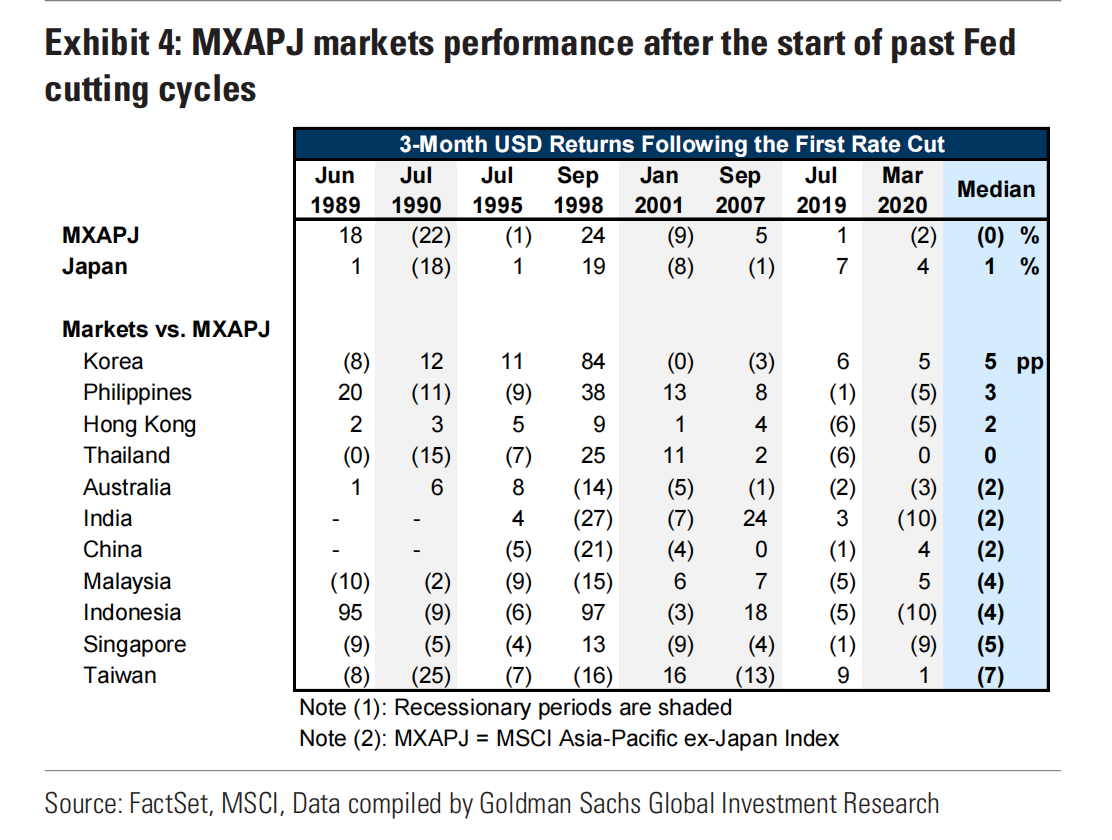

尽管高股息主题近期陷入回调,但多数机构仍更看好。今年甚至过去数年以来,在香港上市的中资银行持续录得亮眼回报,主要原因就是市场偏好国有企业及派息股。

恒生港股通中国内地银行指数(HSSCBI)今年前8个月的总回报达23%,显著跑赢大市。几家主要国有银行早前宣布将在2024年派发中期红利。HSSCBI的 13只成份股中,就有 10只内银股宣布在上半年派发中期股息,截至8月30日这些内银股合共占指数权重达88%。

版权声明

1. 未经《新西兰天维网》书面许可,对于《新西兰天维网》拥有版权、编译和/或其他知识产权的任何内容,任何人不得复制、转载、摘编或在非《新西兰天维网》所属的服务器上做镜像或以其他任何方式进行使用,否则将追究法律责任。

2. 在《新西兰天维网》上转载的新闻,版权归新闻原信源所有,新闻内容并不代表本网立场。

版权声明

1.

未经《新西兰天维网》书面许可,对于《新西兰天维网》拥有版权、编译和/或其他知识产权的任何内容,任何人不得复制、转载、摘编或在非《新西兰天维网》所属的服务器上做镜像或以其他任何方式进行使用,否则将追究法律责任。

2. 在《新西兰天维网》上转载的新闻,版权归新闻原信源所有,新闻内容并不代表本网立场。

- 庆祝第40个教师节 中国585个单位、1790人受表彰

- 华为新机,被炒到溢价高达上万元

- 千万粉丝网红被曝造假,视频已下架

- 中国进一步放宽外资准入 允许设立外商独资医院

- 新民调或显示 哈里斯支持率8月乐观情绪后停滞

- 面壁智能发布新一代端侧大模型

- “人工智能的下一轮机遇:从‘处理’变成真正的‘理解’”

- 欧盟统计局:欧元区经济增长下调 欧洲央行可能降息

- 海南岛海陆空交通逐步恢复正常

- 埃及考古学家发起联名请愿,要求德国归还纳芙蒂蒂半身像

· 请您文明上网、理性发言

· 尊重网上道德,承担一切因您的行为而直接或间接引起的法律责任

· 您的留言只代表个人意见,不代表本站立场

· 天维网拥有管理笔名和留言的一切权利

· 您在天维网留言板发表的言论,天维网有权在网站内转载或引用

· 天维网新闻留言板管理人员有权保留或删除其管辖留言中的任意内容

· 参与本留言即表明您已经阅读并接受上述条款

查看所有评论 共( 条)